Strategische Finanzierungsalternativen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.Inhaltsverzeichnis

Zusammenfassung

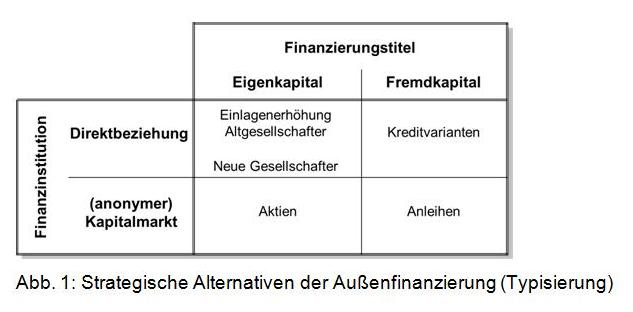

Die Festlegung der strategischen Ausrichtung einer Unternehmung schließt die Entscheidung ein, auf welche Weise dauerhaft die Bereitstellung des erforderlichen Kapitals, also die Finanzierung, gewährleistet werden soll. Zu trennen sind hierbei Finanzierungsalternativen, die auf direkten Kontakten beruhen (wie beispielsweise Bankkredite), von der Kapitalbeschaffung über (anonyme) Kapitalmärkte. Auf beiden Wegen sind Finanztitel mit unterschiedlichen rechtlichen Ausgestaltungen (wie Fremdkapital und Eigenkapital) verfügbar, so dass ein breites Angebot an Finanzierungsmöglichkeiten realisiert werden kann.

Bedingungsrahmen strategischer Finanzierungsalternativen

Im Rahmen der strategischen Ausrichtung einer Unternehmung sind auch grundsätzliche Festlegungen hinsichtlich der Finanzierung der aktuellen und geplanten Investitionen zu treffen. Dieser Kapitalbedarf wird wesentlich durch folgende Faktoren determiniert:

- das Umfeld, in welchem die Unternehmung tätig ist (z.B. Vorhandensein von (volkswirtschaftlichem) Kapital, Existenz von Finanzmärkten und Finanzinstitutionen);

- das Geschäftsmodell der Unternehmung (produzierende Unternehmung, Handelsbetrieb, Dienstleister etc.) einschließlich dessen „Größe“ (gemessen etwa am Umsatz, an der Zahl der Beschäftigten oder an der Bilanzsumme);

- die Phase im Lebenszyklus, in der sich die Unternehmung befindet (Gründungs-, Wachstums-, Reifephase, Stagnation, Notwendigkeit der Sanierung, Insolvenz);

- die angestrebten Ziele der Unternehmung (Grad des angestrebten Wachstums, Konsolidierung, Schrumpfung; Grad der Unabhängigkeit und der Risikobereitschaft).

Innerhalb dieser Rahmenbedingungen kann die Unternehmungsleitung den effektiven Kapitalbedarf durch Gestaltung der Geschäftsprozesse, durch die angestrebten Bilanzstrukturen (z.B. Umfang der Vorratshaltung, Forderungsmanagement, Bildung von Rückstellungen) sowie durch den Grad der Einbehaltung oder Ausschüttung erwirtschafteter Gewinne nicht unerheblich beeinflussen („Innenfinanzierung“). Reichen diese Maßnahmen nicht aus, um die angestrebten Investitions- bzw. Wachstumsziele zu erreichen, bieten sich nachfolgende Alternativen der Außenfinanzierung an:

Grundproblem jeder Form der Außenfinanzierung ist das Informationsgefälle zwischen der gut über ihre Bonität und Ertragskraft Bescheid wissenden Unternehmung und dem schlecht informierten potenziellen Kapitalanleger. Diese Informationsasymmetrie so abzubauen, dass der Finanzierungskontrakt zustande kommt, ist mithin zentrales Anliegen der Ausgestaltung der Kapitalnehmer-Kapitalgeber-Beziehung.

Beziehungsbasierte Finanzierung

Charakteristisch für die beziehungsbasierte Finanzierung ist der direkte Kontakt zwischen der Kapital suchenden Unternehmung und potenziellen Kapitalgebern. Bei letzteren kann es sich um Personen oder spezialisierte Finanzinstitute (wie Banken, Versicherungen, Private-Equity- und Venture-Capital-Gesellschaften) handeln. Dabei sind die Informationsansprüche und die Einfluss- und Mitwirkungsmöglichkeiten des Kapitalgebers durch Gesetz und/oder Vereinbarung zwischen den Partnern fixiert. Vornehmlich lassen sich dabei unterscheiden:

- Fremdkapital: Schuldrechtlicher Anspruch des Kapitalgebers („Gläubiger”) auf Rückzahlung („Tilgung”) und Kapitalüberlassungsentschädigung („Zins”), wie er sich in Bankkrediten, aber auch in von Kapitalsammelstellen ausgegebenen Schuldscheindarlehen findet.

- Eigenkapital („Beteiligungskapital“, „Einlagen“): Miteigentum an einer Personengesellschaft (OHG-Gesellschafter, Komplementär oder Kommanditist einer KG) bzw. Mitgliedschaft in einer Kapitalgesellschaft (Aktionär, GmbH-Gesellschafter).

Konsequenz dieser rechtlichen Ausgestaltung sind unterschiedliche Risiken und Chancen: Die Verzinsung des Fremdkapitals ist, auch wenn sie variabel an einen Referenzzinssatz gebunden ist, durch den Kontrakt festgelegt, aber nicht gewinnabhängig. Hingegen steht dem Eigenkapital der gesamte Jahresüberschuss zu, ist mithin nicht nach oben begrenzt. Zum Ausgleich wird im Falle der Insolvenz zunächst das Fremdkapital bedient, wohingegen das Eigenkapital erst nachrangig zum Zuge kommt. In der Praxis haben sich infolgedessen Zwischenformen herausgebildet („Mezzanine-Kapital“), die im Rang hinter der Fremdfinanzierung stehen, aber vor dem Eigenkapital bedient werden, jedoch höherverzinslich bzw. gewinnabhängig ausgestaltet sind. Beispiele hierfür sind der Stille Gesellschafter oder das Gesellschafterdarlehen.

Finanzierung über (anonyme) Kapitalmärkte

Die direkte Finanzierung setzt voraus, dass sich die kapitalsuchende Unternehmung und potenzielle Investoren zusammenfinden und letztere bereit und in der Lage sind, Art und Volumen des benötigten Kapitals zur Verfügung zu stellen. Alternativ kann die Finanzierung über den (anonymen) Kapitalmarkt erfolgen, indem der gewünschte Betrag gestückelt wird. Im Falle der Fremdfinanzierung handelt es sich um Anleihen („Industrieobligationen“), deren Begebung an keine bestimmte Rechtsform der emittierenden Gesellschaft gebunden ist. Hingegen setzt die Stückelung in Eigenkapital verbriefende Aktien die Rechtsform der Aktiengesellschaft AG, der Kommanditgesellschaft auf Aktien KGaA bzw. der Societas Europea SE voraus. Zudem hat hier der Emittent Spielräume hinsichtlich der Aktiengattung, abhängig von der Mitsprache (Stamm-, Vorzugsaktien) oder des Wertausweises (Stück-, Nennwertaktien). Üblich sind darüber hinaus vielfältige Mezzanine-Varianten wie beispielsweise Wandel-, Gewinn- oder Optionsschuldverschreibungen.

Für eine Unternehmung ist die Kapitalmarktfinanzierung eine nur mit großem Aufwand wieder revidierbare Alternative mit einschneidenden Konsequenzen, da eine andersgeartete Kommunikation mit den oftmals unbekannten Investoren erforderlich ist. Dies gilt insbesondere für den organisierten Kapitalmarkt, die Börse. Neben den gesellschaftsrechtlichen Voraussetzungen sind mit der Zulassung der Aktien, aber auch von Anleihen, an einer Börse weitere Verpflichtungen verbunden, die neben der Regelpublizität in Form von Jahresabschluss und Lagebericht, die Quartalsberichterstattung, die Auflegung eines Emissionsprospektes sowie die ereignisabhängige Ad hoc-Publizität einschließt. Gerne werden auch freiwillige Informationspflichten praktiziert, um dem Anleger die Seriosität seines Engagements zu signalisieren (wie beispielsweise die Einhaltung gewisser Finanzierungsregeln). Mit der Wahl des Börsenplatzes gehen weitere Festlegungen einher wie die notierte Währung, die Zuordnung zum geregelten Markt oder zum (geregelten) Freiverkehr oder die Aufnahme in einen größen- oder branchenabhängigen Index, die für das Handelsvolumen und die Preisbildung eines Wertpapiers von wesentlicher Bedeutung sind. Insofern hat sich bei Erst-, aber auch jeder Folgeemission eine vielfältige Dienstleistungsindustrie entwickelt (etwa Investmentbanken, Anwaltskanzleien), die beratend, teils auch aktiv mitwirkend die Platzierung am Kapitalmarkt begleiten.

Eine an einer Börse gelistete Unternehmung bedarf organisatorischer Voraussetzungen, um die Ansprüche und Informationsbedürfnisse der Kapitalmarktakteure erfüllen zu können. Diese aktiv zu gestaltende Finanzmarktkommunikation („Investor Relations“) ist mithin erst ab einer gewissen Unternehmungsgröße zu bewältigen, weshalb sich speziell für den Mittelstand eigene Börsensegmente sowohl für Anleihen wie für Aktien entwickelt haben, die abgeschwächte Informationspflichten erfordern. Im Grenzfall existieren informelle („graue“) Finanzmärkte, die sich beispielsweise nur an einen begrenzten Anlegerkreis wenden (etwa Geschäftspartner von Industrieunternehmen, „Fan-Anleihen“ von Fußballvereinen).

Entscheidungskriterien der Finanzierungsstrategie

Welche langfristige Finanzierungsstrategie eine Unternehmung verfolgt, wird im Wechselspiel zwischen den vorhandenen Möglichkeiten (z.B. innovative Neugrün-dung einer Unternehmung vs. etablierte Kapitalgesellschaft) und dem eigenen Leit-bild (z.B. Grad der Unabhängigkeit) bzw. Zielsystem festgelegt. Innerhalb dieses Spielraumes sind die Alternativen der Kapitalbeschaffung vornehmlich nach folgenden Kriterien zu beurteilen:

- Finanzierungskosten (wie Höhe der zu zahlenden Zinsen bzw. der von den Anlegern erwartete Dividende),

- Fristigkeit der Finanzierung und deren Liquiditätswirkung (Mittelzu- und abfluss in welcher Höhe zu welchen Terminen),

- Planbarkeit von Kosten und Liquiditätswirkungen (z.B. Kündigungsrechte der Kapitalgeber oder des Emittenten, feste oder variable Verzinsung),

- Mitsprache und Mitwirkung der Kapitalgeber, Abhängigkeit von bestimmten Kapitalgebern (z.B. von der Hausbank oder von Großaktionären),

- Risiken hinsichtlich aller anderen Kriterien, abgefedert durch ein Risikomanagement (z.B. Diversifikation nach Kapitalgebern, Finanzierungstitel, Fristigkeit; Versicherung gegen Währungsrisken),

- Auswirkungen auf Bonität und das unternehmungsbezogene Rating (z.B. Verschuldungsgrad zwischen Fremd- und Eigenkapital),

- Wechselwirkung zu Güter- und Personalmärkten (z.B. Bekanntheit auf-grund Börsennotierung).

Nach Festlegung der Finanzierungsstrategie ist diese unternehmungspolitische Entscheidung in operativen Handlungen umzusetzen, mithin in Maßnahmen zu konkretisieren (→ Operative Finanzierungsalternativen).

Literatur

Achleitner, A.-K./ Volk, S., Anleihen und Schuldscheindarlehen als Finanzierungsinstrumente, in: Corporate Finance biz 3/2013, S. 157-169.

Brealey, R. A./Myers, S./Allen, F., Principles of Corporate Finance, 10. überarb. und erw. Aufl., New York 2011.

Perridon, L./Steiner, M./Rathgeber, A., Finanzwirtschaft der Unternehmung, 16. überarb. und erw. Aufl., München 2012.

Ersteinstellender Autor

Univ.-Prof. Dr. Raimund Schirmeister, [1], [2], Tel.: 0211-81-14655.