Kapitalertrag-Stammbaum

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.Inhaltsverzeichnis

IGC-DEFINITION

Return on Investment ROI / Return on Investment ROI

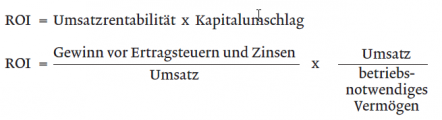

Der Return on Investment ist das, was aus dem Investment "zurückkehren" soll. Er drückt somit das Gewinnziel aus. Der Gewinn wird auf das investierte, betriebsnotwendige Vermögen bezogen, weil die Führungskräfte den Gewinn mit der Investition - mit den vorhandenen Gütern - erarbeiten müssen. Die Kennzahl ROI läßt sich zerlegen in zwei Grundkomponenten:

Gesamtkapitalrentabilität ist der deutsche Begriff für ROI. Dabei ist jedoch als Basis das betriebsnotwendige Vermögen zu verwenden und nicht die unbereinigte Bilanzsumme. Vgl. Abbildung unter dem Stichwort Kennzahlensysteme.

aus: IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.)

Kapitalertrag-Stammbaum

Die Kennzahl des Return on Investment (ROI) bildet die operative Controlling-Zielkennzahl (Marktanteil ist die strategische). Sie dient zum einen als Benchmarkzahl im Sinne eines Betriebs-, Branchen- oder Zeitreihenvergleichs. Wobei darauf zu achten ist, dass nicht Äpfel mit Birnen verglichen werden. Um das operative Geschäft beurteilen zu können, sind zunächst Zinsen und Steuern auszublenden (EBIT als Ergebnisgröße). Dann ist die Qualität des EBIT sicherzustellen. Enthält er außerordentliche oder periodenfremde Komponenten? Wie sieht es mit dem Beteiligungsergebnis aus? Ist es operativer Natur, etwa eine Vertriebstochter, oder ist eine reine Finanzbeteiligung enthalten? Das hätte dann auch Konsequenzen für Bilanz: Die Beteiligungsbuchwerte müssten eliminiert werden.

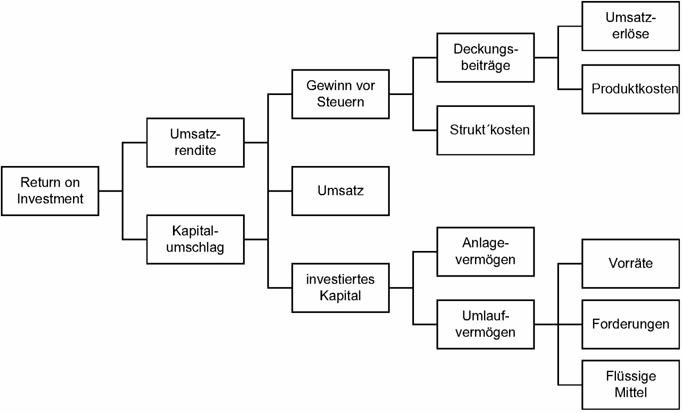

Schrittmacher zur Ergebnisverbesserung

Das Besondere des ROI ist, dass man ihn in ein ganzes Bündel von Zielkennzahlen („KPI´s – key performance indicators“) zerlegen kann. Dies geschieht meist in Form von Baumdarstellungen. Die Startidee ist, dass man den geplanten EBIT bzw. das Betriebsergebnis verknüpft mit der Planbilanzsumme im Sinne eines Capital Employed oder betriebsnotwendigen Vermögens. Das ergibt z.B. 15%. Diese Kennzahl lässt sich zerlegen in die beiden Grundkomponenten Umsatzrendite (EBIT bezogen aus Umsatz) multipliziert mit Kapitalumschlag (Umsatz bezogen auf investiertes Vermögen). Also: Gefragt ist die „höchstmögliche“ multiplikative Verknüpfung dieser beiden Komponenten, etwa Umsatzrendite 2% (niedrige Marge im Verkaufspreis) mal Kapitalumschlag 7,5 (Vermögen dreht sich schnell) = 15%. Oder aber Umsatzrendite 15% (hohe Marge) mal Kapitalumschlag 1 (anlageintensiv; Vermögen dreht sich nur einmal im Jahr).

Was ist es nun, das die Umsatzrendite verbessert? Diese Frage führt zu einer Wanderung durch die Komponenten der Ergebnisrechnung – bis hin zu einzelnen Absatzmengen bestimmter Produkte in bestimmten Regionen oder einzelnen Materialausbeuten an bestimmten Maschinen in bestimmten Betriebsteilen. Die zweite Grundkomponente Kapitalumschlag sensibilisiert für ein anderes Maßnahmenprogramm: verzichten auf hohe Investitionen und größeres Lager, Straffen des Sortiments und Debitorenmanagements, Zentrales Cash-Pooling und Just-in-Time-Belieferung. Die Beeinflussung dieser Größen heißt auch Werttreibermanagement und ist verbunden mit Kennzahlen wie Lager- oder Debitorenreichweite, Lieferfähigkeit und spezifische Investitionen (gemessen z.B. in €/Tonne).

Übrigens: Der ROI wird sofort besser, wenn man Investitionen oder Forschung unterlässt. Im internationalen Vergleich der Töchter steht dann das lokale Management vor der Konzernmutter gut da. Bloß gehen vielleicht zukünftige Potenziale im Markt verloren. Also sind operative Kennzahlen wie der ROI immer mit Signalen strategischen Typs zu verknüpfen und nicht isoliert zur heiligen Kuh hoch zu stilisieren. Prinzip der Balanced Scorecard.

Der ROI-Baum ist entstanden im Jahre 1919. Nun könnte man denken, das Schema sei inzwischen überholt. Aber dem ist nicht so. Es beschreibt vielmehr eine ewig gültige ökonomische Gesetzmäßigkeit: Was kommt zurück bezogen auf meinen Einsatz? Entwickelt hat den Baum die amerikanische Chemiefirma DuPont („DuPont-Schema“). In der Chemieproduktion gibt es oft ähnliche Zerlegeprozesse. Man holt aus einem Stoff eine ganze Palette von Produkten – aus Kohle, Erdöl, Salz, Milch. Analysieren heißt Zerlegen. Insofern ist die Tätigkeit von Controller und Chemiker manchmal recht ähnlich.

Abb. 1: Kapitalertragstammbaum

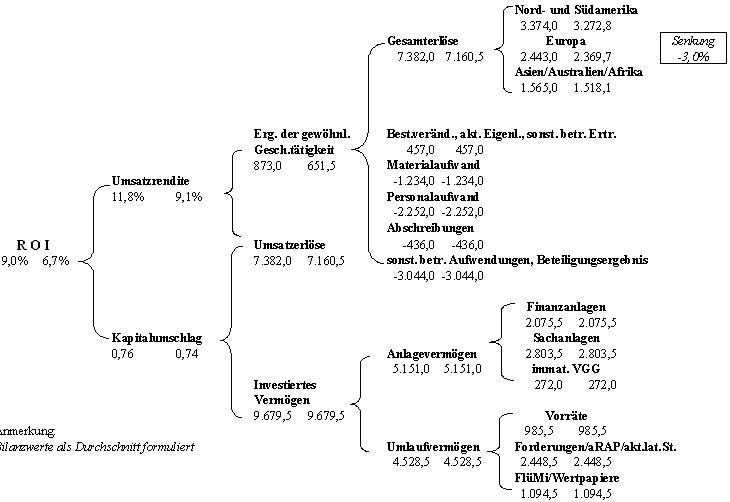

Der ROI-Baum im PC

Die Darstellung im PC hat den Hauptzweck, gesprächsbegleitend die Auswirkung von Alternativen zeigen zu können. So zeigt die Abbildung 2 die Zahlen eines Pharmaherstellers (entnommen dem Geschäftsbericht, daher im Schema der Gewinn- und Verlustrechung nach Gesamtkostenverfahren). Die jeweils linke Zahl zeigt den Urzustand, der zu einem ROI in Höhe von 9% führt. Die Zahlen rechts daneben bringen die Auswirkungen einer Umsatzverminderung um 3%, die aus einer Preis- (nicht Mengen-)senkung resultiert. Alle anderen Parameter sind unverändert. Der Effekt auf den ROI ist beträchtlich, stärker als sämtliche (gleich hohen) Kostensenkungen. Mit anderen Worten: Was man bei den Umsatzerlösen versäumt – etwa durch leichtfertiges Rabattgeben oder durch nicht exaktes Ausloten des Verkaufspreises beim Kunden („Zuck- und Schluck-Prinzip“), lässt sich durch Kostensenkungsmaßnahmen nicht mehr aufholen. Die Botschaft lautet also: Mehr Erlös- anstelle von Kostencontrolling!

Relativ gering (meist im Nachkommabereich) wirken sich dagegen Verminderungen im Umlaufvermögen auf die Rentabilitätskennzahl ROI aus. Wer gerade Lagerabbauprojekte durchgeführt hat, sollte aber trotzdem nicht frustriert sein, denn jede Senkung der Kapitalbindung steigert die Liquidität des Unternehmens. Bei Unternehmen mit zyklisch auftretendem Investitionsbedarf (z.B. Stromversorger) kann der ROI zu einer Fehlsteuerung führen. Bei gleich bleibendem EBIT und (rein abschreibungsbedingt) sinkenden Restbuchwerten im Anlagevermögen steigt der ROI im Zeitablauf. Dies könnte als Anreiz verstanden werden, Investitionen zu unterlassen. Hier bietet sich an, auf den Cash Flow Return on Investment (CFROI) umzusteigen. Dazu sind in Zähler und Nenner des ROI die Abschreibungen zu addieren, also der Cash Flow (bzw. EBITDA) dividiert durch das investierte Vermögen zu historischen Anschaffungs- oder Herstellungskosten.

Abb. 2: ROI-Baum eines pharmazeutischen Unternehmens

Quelle

Controller Handbuch, 6. Auflage neu geschrieben, Verlag für ControllingWissen AG, Offenburg, 2008

Ersteinstellende Autoren

Albrecht Deyhle, Controller Akademie

Gerhard Radinger, Controller Akademie