Transferpreise

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.Prüfsiegel gültig bis 2020

IGC-DEFINITION

Verrechnungspreise / Transfer prices

Der Begriff des Verrechnungspreises sollte im Sinne einer klaren Abgrenzung sehr restriktiv gehandhabt werden. Verrechnungspreise ermöglichen die Abrechnung des Leistungsaustausches zwischen verflochtenen Gesellschaften oder Geschäftssparten. Werden Leistungen zwischen Kostenstellen ausgetauscht, spricht man von innerbetrieblicher Leistungsverrechnung.

Im Bereich der Konzernkostenrechnung ergibt sich das Problem, daß liefernde Konzerngesellschaften Strukturkosten und Gewinnanteile in ihre Abgabepreise, auch Transferpreise genannt, einrechnen. Für die empfangende Konzerngesellschaft sind diese Transferpreise Materialeinsatz im Sinne von fremdbezogenen Leistungen und die eingerechneten Strukturkosten- und Gewinnanteile sind ihr nicht transparent. Dies führt dazu, daß die einzelne Konzerngesellschaft nur ihr Ergebnis maximiert, nicht aber im Interesse des Gesamtkonzerns handelt. Konzerncontroller müssen deshalb durch geeignete Gestaltung der Rechnungswesensysteme dafür sorgen, daß die Kostenschichtung konzernübergreifend konsolidiert dargestellt werden kann.

aus: IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.)

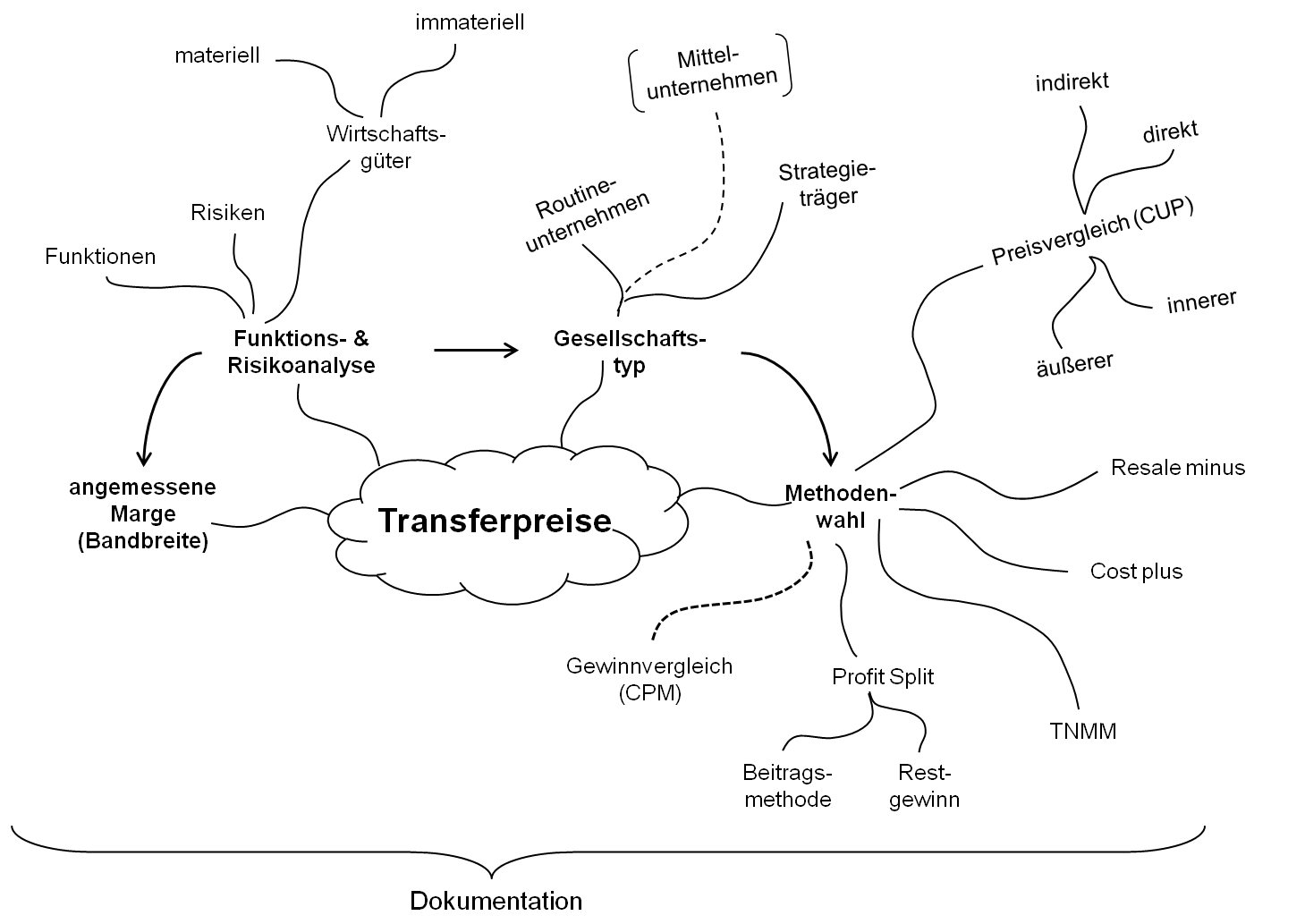

Mittlerweile ist es üblich, den Begriff Transferpreise allein für grenzüberschreitende Transaktionen gemäß Steuerrecht zu verwenden. In Deutschland sind (Stand Mai 2019) fünf Transferpreis-Methoden steuerlich zulässig:

- Preisvergleichsmethode; Comparable Uncontrolled Price Method (CUP)

- Wiederverkaufspreismethode, Resale Price Method (RPM bzw. R-)

- Kostenaufschlagsmethode, Cost Plus Method (C+)

- Nettomargenmethode, transactional net margin method (TNMM)

- Gewinnaufteilungsmethode, Profit Split Method (PSM)

Es gibt eine weitere Methode, die Gewinnvergleichsmethode / Comparable Profit Method (CPM). Diese ist aber in Deutschland nicht zulässig.

Von diesen steuerlich geprägten Methoden sind zu Steuerungszwecken verwendete Verrechnungspreise zu unterscheiden. Dort spricht man auch von Innerbetriebliche_Leistungen bzw. Interner Leistungsverrechnung (ILV). Schmalenbach sprach auch von Lenk(ungs)preisen.

Transferpreise sind originäre Aufgabe der Steuerabteilung. Jedoch liefern Controller-Abteilungen häufig Daten, Analysen (insbes. Abweichungen zur Bandbreite) und Forecasts zu. Diese gehen teilweise auch in die Dokumentation ein, welche in den meisten Ländern weltweit gefordert wird. Eine Ausnahme ist beispielsweise die Schweiz.

Folgendes Bild gibt eine grobe Übersicht über wesentliche Elemente, die dem wichtigen Nachweis der Fremdüblichkeit („dealing at arms length principle“) dienen:

Quelle: © CA Controller Akademie, Seminarmappe Stufe 2, Kapitel VIII A, Seite 6

Literatur

Jörg Hanken, Guido Kleinhietpaß, Martin Lagarden: Verrechnungspreise: Praxisleitfaden für Controller und Steuerexperten, 2. Auflage, Haufe, Freiburg, 2016