Liquiditätsmanagement

Aus ControllingWiki

Inhaltsverzeichnis

Zusammenfassung

Die Liquiditätsplanung und das damit einhergehende Liquiditätsmanagement stellen einen zentralen Bestandteil der Unternehmensplanung und -steuerung dar, da sie neben der Identifizierung, Steuerung und Kontrolle der Liquiditätsrisiken die Grundlage für eine effektive Liquiditätssteuerung bilden. Hauptziel des Liquiditätsmanagements ist es, zu jeder Zeit die Zahlungsfähigkeit des Unternehmens sicherzustellen. Darüber hinaus werden durch das Liquiditätsmanagement weitere Ziele verfolgt, die sich wie folgt zusammenfassen lassen:

• Senkung der Kosten der Liquiditätsbereitstellung, z. B. durch: - Minimierung des erforderlichen/vorgehaltenen Liquiditätsbestandes - Minimierung der Kosten nicht ausgenutzter Linien - Vermeidung der kurzfristigen Beschaffung liquider Mittel zu ungünstigen Konditionen

• Bereitstellung der Basis-Kennzahlen für ein effektives Risikomanagement (insb. Exposureermittlung)

Ein umfassendes Liquiditätsmanagement beinhaltet dabei die folgenden Teilbereiche: • Ermittlung des Liquiditätsstatus

• Kurzfristige Liquiditätsvorschau

• Mittel- und langfristige Liquiditätsplanung

Der nachfolgende Beitrag soll die unterschiedlichen Dimensionen der Liquditätsplanung und Ist-Rechnungen darstellen.

Die unterschiedlichen Dimensionen der Liquiditätsplanung

Der Liquiditätsstatus

Zur Feststellung der gegenwärtigen Zahlungsfähigkeit und zur Aufdeckung möglicher Ungleichgewichte zwischen den Geldkonten wird der Liquiditätsstatus erstellt. Dieser dient zur tagesaktuellen Darstellung der liquiden Mittel, die zur Liquiditätssicherung und Gelddisposition zur Verfügung stehen und die Einleitung eventueller Not-Finanzierungsmaßnahmen ermöglichen.

Für die Ermittlung des Liquiditätsstatus werden neben den valutarischen Bankkontensalden Informationen über selbstinitiierte Aus- und Einzahlungen herangezogen. Häufig werden auch Informationen über kurzfristig zu erwartende Zahlungseingänge aus Forderungen bzw. -ausgänge aus Lastschriften mit einbezogen. Die Zusammenführung dieser zu erwartenden Zahlungsein- bzw. -ausgänge ist im tagesaktuellen Liquiditätsstatus zu sehen.

Die kurzfristige Liquiditätsvorschau

Die kurzfristige Liquiditätsvorschau prognostiziert alle Ein- und Auszahlungen für einen Planungshorizont von bis zu 12 Wochen. Die kurzfristige Liquiditätsvorschau soll dabei die Finanzdisposition, als Teil des Cash Managements, mit bestmöglicher Planungsgenauigkeit unterstützen und effizienter machen.

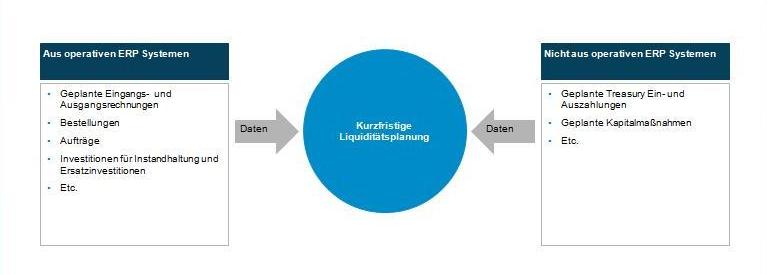

Die kurzfristige Liquiditätsvorschau baut auf Daten auf, die zum einen in den operativen ERP-Systemen vorhanden sind. Dabei handelt es sich bzw. um Informationen aus Eingangs- und Ausgangsrechnungen, Bestellungen, Aufträgen oder Investitionen für Instandhaltung und Ersatzinvestitionen. Zum anderen werden auch Informationen über geplante Treasury Ein- und Auszahlungen sowie Informationen über geplante Kapitalmaßnahmen bei der Erstellung der kurzfristigen Liquiditätsvorschau berücksichtigt. Eine wichtige Voraussetzung hierbei ist, dass neben den buchhaltungsrelevanten Informationen auch die entsprechende Zahlungssicht gepflegt wird, da die buchhalterische bzw. Controlling-Sicht zahlungsbezogene Aspekte nicht zwingend beinhaltet.

Abb. 1: Daten zur Erstellung der kurzfristigen Liquiditätsplanung

Abb. 1: Daten zur Erstellung der kurzfristigen Liquiditätsplanung

Die mittel- und langfristige Liquiditätsplanung

Zur Ermittlung des zukünftigen Kapitalbedarfs und der zukünftigen Kapitalbedarfsdeckung reicht der kurze Zeithorizont der Liquiditätsvorschau nicht aus. Zu diesem Zweck wird die mittel- und langfristige Liquiditätsplanung erstellt. Aus den abgeleiteten Tendenzen und Risiken können dann rechtzeitig Vorsorgemaßnahmen ergriffen werden, wie z.B. Aufnahme neuer Darlehen, Einflussnahme auf die Zahlungsströme der Kunden oder bei Lieferanten oder Hinausschiebung nicht unbedingt notwendiger Ausgaben. Die mittel- bis langfristige Liquiditätsplanung (auch Kapitalflussrechnung genannt) ist in der Regel in drei Abschnitte untergliedert:

• Cash Flow aus der operativen Geschäftstätigkeit

• Cash Flow aus der Investitionstätigkeit

• Cash Flow aus der Finanzierungstätigkeit

Zur Ermittlung der Daten für die mittel- und langfristige Liquiditätsplanung gibt es in der Praxis zwei unterschiedliche Methoden. Die eine, direkte, Methode baut auf einer Bottom-Up Planung durch die einzelnen Unternehmenseinheiten auf. Die andere, indirekte, Methode verfolgt einen Top-Down Ansatz und basiert auf geplanten Bilanz- und GuV-Daten mit entsprechenden Hochrechnungen oder Prognosen.

Bei der Erstellung einer mittel- und langfristigen Liquiditätsplanung wird oftmals auf Zahlen aus dem Controlling zurückgegriffen. Aufgrund der unterschiedlichen Planungshorizonte und Interpretationsansätze bei einem gleichzeitigen Zugriff auf z.T. dieselben Datenquellen entsteht ein Spannungsverhältnis, das es im Rahmen eines integrierten Liquiditätsplanungsansatzes aufzulösen gilt. Planungszyklen und -granularität unterscheiden sich zwischen Controlling, Cash Management und Liquiditätsmanagement z T. signifikant. Im Cash Management erfolgt die tägliche Planung auf Tagesebene mit einem üblichen Zeithorizont von 7-10 Tagen, da die kurzfristige Finanzdisposition gesichert werden muss. Die Liquiditätsplanung erfolgt typischerweise monatlich rollierend in Wochen- und Monatsscheiben mit einem typischen Zeithorizont von 12 Monaten. Das Controlling plant jährlich in Jahres- und Monatsscheiben mit einem Zeithorizont von 1-5 Jahren. Diese Planung wird dabei ergänzt um z.B. vierteljährliche Forecasts für das aktuelle Jahr.

Eine weitere Herausforderung stellen die unterschiedlichen Unternehmensfunktionen dar, die sich unterschiedlicher Planungsobjekte bedienen. Bei dem Cash Management werden in der Regel ausschl. Bankkonten und ggf. offene Debitoren- und Kreditorenrechnungen in die Planung einbezogen. Mittelherkunft und -verwendung bleiben unberücksichtigt. Das Controlling berücksichtigt bei der Planung entsprechende Kosten bzw. Ergebnisobjekte und die Liquiditätsplanung bedient sich einzelner Liquiditätspositionen.

Die direkte Liquiditätsplanung

Bei der direkten Liquiditätsplanung werden die Plandaten der einzelnen Entitäten (z.B. Abteilungen, Divisionen, Bereiche, Unternehmen) in zuvor definierten Liquiditätskategorien auf Einzelpostenebene geplant und anschließend zu einem Gesamtplan aggregiert. Die Liquiditätskategorien, unterteilt in Ein- und Auszahlungen, können hierbei frei gestaltet werden, sollten jedoch die spezifischen Cash Flow-Treiber des Unternehmens angemessen widerspiegeln. Die Zusammenführung der Daten wird in einem entsprechenden Planungstool vollzogen, das die Herkunft der Werte zurückverfolgen lässt. Je nach Entscheidung durch die Planungsabteilung und Implementierungsform kann die Ausgestaltung der direkten Planung unterschiedliche Facetten annehmen.

Tab. 1: Arten der direkten Liquiditätsplanung

Tab. 1: Arten der direkten Liquiditätsplanung

Die indirekte Liquiditätsplanung

Die indirekte Liquiditätsplanung basiert auf der Bilanz- und GuV-Planung (siehe Kapitalflussrechnung), kann somit in diesen Planungsprozess mit eingebunden werden und erfordert nicht den Aufbau einer separaten Planung. Diese Methode bedeutet damit aber auch, dass jedwede Ungenauigkeiten in den vorgelagerten Planungen direkten Einfluss auf die Planungsqualität der Liquiditätsplanung haben.

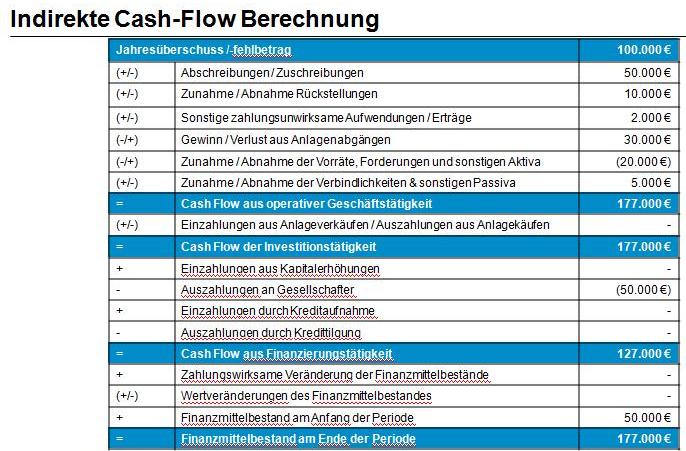

Ausgangspunkt der indirekten Methode ist das Jahresergebnis gem. Plan-GuV. Davon ausgehend werden alle nicht zahlungswirksamen Aufwendungen (z. B. Abschreibungen) addiert bzw. nicht zahlungswirksame Erträge (z. B. Auflösung von Rückstellungen) subtrahiert sowie ergebnisneutrale Ein- und Auszahlungen (z. B. Veräußerungen und Investitionen) hinzugerechnet bzw. abgezogen. Die indirekte Methode stellt somit ein Derivat der GuV-Rechnung dar und die Liquiditätsplanung ist eine rein abgeleitete Größe.

Die Ermittlung der tatsächlichen Cash Flows (Geldflussrechnung) Die Verfahren der Liquiditätsplanung verwenden idealerweise Daten der tatsächlichen Cash Flows als Grundlage. Analog zu den oben dargestellten Planungsansätzen können die Cash Flows jedoch ebenso aus der Bilanz und der GuV nach Handels- und Steuerrecht auf indirekte Weise abgeleitet werden. Die indirekte Ableitung der tatsächlichen Cash Flows erfolgt in gleicher Weise wie die indirekte Ableitung der Plan Cash Flows, wobei anstelle von Plan-Bilanz und Plan-GuV die Ist-Werte der Berichtsperiode verwendet werden.

Tab. 2: Beispiel indirekte Cash Flow Berechnung

Tab. 2: Beispiel indirekte Cash Flow Berechnung

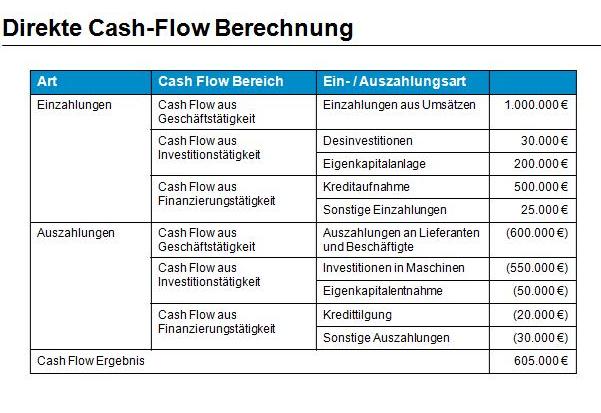

Von direkter Cash Flow Rechnung spricht man dann, wenn die Daten für den Cash Flow aus tatsächlichen Umsätzen auf Bank- und Kassakonten generiert werden. Dabei wird jede Kontobewegung einer vorher definierten Liquiditätsposition zugeordnet. Bei der direkten Methode berechnet sich der Cash Flow als Differenz aus Ein- und Auszahlungen, d.h. es erfolgt im engeren Sinne eine Berechnung des Einzahlungsüberschusses/-defizites. Das Ergebnis ist die Veränderung des Zahlungsmittelbestandes der entsprechenden Berichtsperiode. Dabei wird jede zahlungsrelevante Größe direkt prognostiziert und berichtet. Sie erfordert einen direkten Zugriff auf meist heterogene Vorsysteme, um die Ist-Zahlen zu berichten und erfordert eine separate Überleitung zu Bilanz und GuV-Positionen.

Tab. 3: Beispiel direkte Cash Flow Berechnung

Direkte und indirekte Methoden führen bei gleichen Annahmen letztlich zu genau demselben Ergebnis. Die direkte Methode erlaubt jedoch eine sehr differenzierte Darstellung unterschiedlicher Liquiditätspositionen und ermöglicht damit eine sehr hohe Transparenz über Mittelherkunft und Mittelverwendung. Bei der indirekten Methode ist dagegen lediglich eine Unterteilung in Cash Flow aus operativer Tätigkeit, Investitionstätigkeit und Finanzierungstätigkeit möglich. Jedoch stellt die direkte Methode auch ein zusätzliches Rechenwerk dar, das neben der Finanz- und GuV-Rechnung im Unternehmen etabliert werden muss. Die indirekte Methode stellt aus externer Sicht dagegen die einzige Möglichkeit zur Ableitung des Cash Flows dar, erlaubt allerdings keine detaillierten Aussagen zu Mittelherkunft und -verwendung.

Schwierigkeiten der gängigen Planungsverfahren

In der betrieblichen Praxis sind Liquiditätsplanungen oft sehr ungenau. Dies liegt vor allem an fehlenden Treibermodellen, um geänderte Marktbedingungen und weitere Risikofaktoren adäquat in den Planungsprozess mit einzubeziehen. Oft ist jedoch bereits die Datenbasis, welche Grundlage für die Liquiditätsplanung ist, inkonsistent. Aufgrund von fehlenden unternehmensweiten Prozess- und Datenstandards sind valide Daten nur beschränkt verfügbar. Der Einsatz unterschiedlicher und dezentraler Planungsanwendungen führt zu einer weiteren Einschränkung der Datenqualität. Weitere praktische Restriktionen in Bezug auf eine zufriedenstellende Liquiditätsplanung können u.a. wie folgt zusammengefasst werden:

• Fehlende Transparenz bzgl. der Planungsdetails und -annahmen sowie fehlende Aktualität der bereitgestellten Daten

• Mangelnde Einbeziehung anderer Funktionsbereiche bei der Erstellung der Liquiditätsplanung und eine dadurch eingeschränkte Zuverlässigkeit

• Mangelnde Integration der Pläne einzelner Fachbereiche, Divisionen und Unternehmen (keine vollständige Sicht auf das Gesamtunternehmen)

• Daten aus dem Controlling werden nicht vollständig integriert und korrekt interpretiert (fehlende Fälligkeitssicht)

• Für die Liquiditätsplanung notwendige Geldwerdungsfaktoren spiegeln nur die Vergangenheit wider und Annahmen sowie Vorhersagen für die Zukunft sind häufig nicht vorhanden

• Die Berücksichtigung der weiteren Parameter in der mittel- und langfristigen Planung kann zu einer erhöhten Modell-Komplexität führen, die schwer beherrschbar sein kann

Durch den Einsatz der direkten Liquiditätsplanung und adäquaten treiberbasierten Gestaltung der Liquiditätskategorien kann man die Aussagefähigkeit und Flexibilität der Liquiditätsplanung erhöhen. Die Nutzung von bereits vorhandenen Informationen aus ERP- und Vorsystemen sowie die Definition von spezifischen Berechnungsvorschriften können den Aufwand der zusätzlichen Planung reduzieren sowie die Datentransparenz und -qualität erhöhen. Es empfiehlt sich auch den Planungsprozess so schlank wie möglich zu gestalten und die beteiligten Rollen und Verantwortlichkeiten eindeutig zu definieren. Der gewählte Planungshorizont, sowie die Planungsintervalle und –perioden sollten dabei den internen und externen Anforderungen Rechnung tragen. Durch adäquate Systemunterstützung sowohl für die Durchführung der Planung als auch die Konsolidierung, Analyse und Reporting können Fehler vermieden, der Planungs- und Berichtsaufwand verringert sowie die Datenbasis standardisiert werden.

Ersteinstellender Autor

Christian Million, JAS Consulting, [1]