Management-Erfolg: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [geprüfte Version] | [geprüfte Version] |

| Zeile 1: | Zeile 1: | ||

| + | ''Prüfsiegel gültig bis 21.02.2022'' | ||

| + | |||

== IGC-DEFINITION == | == IGC-DEFINITION == | ||

'''Managementerfolgsrechnung / [[:en:Management result account|Management result account]]'''<br> | '''Managementerfolgsrechnung / [[:en:Management result account|Management result account]]'''<br> | ||

Version vom 12. Mai 2017, 07:56 Uhr

Prüfsiegel gültig bis 21.02.2022

Inhaltsverzeichnis

IGC-DEFINITION

Managementerfolgsrechnung / Management result account

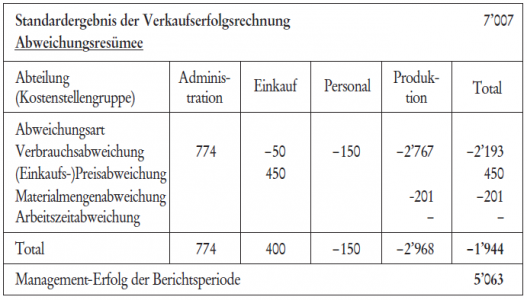

Der Managementerfolg ist die Zielgröße für die operative Gesamttätigkeit eines Unternehmens. Er entsteht durch die Addition von Standardergebnis und Saldo des Abweichungsresümees. Im Abweichungsresümee werden - als Bestandteil der Kostenrechnung - alle Abweichungen nach Ursachen und Verantwortungsbereichen zusammengefaßt, die nicht in der Verkaufserfolgsrechnung enthalten sind. Der Managementerfolg wird daher aus der Verkaufserfolgsrechnung als mehrstufige Deckungsbeitragsrechnung (Standardergebnis) und aus der Kostenrechnung zusammengefaßt. In der Planungsphase stimmen Managementerfolg und Standardergebnis überein, da noch keine Abweichungen aus der Kostenrechnung zu berücksichtigen sind.

Um vom Managementerfolg zum handels- oder steuerrechtlichen Bilanzergebnis überleiten zu können, benötigt man schließlich noch die Abstimmbrücke, in der alle in der führungsorientierten Rechnung anders als in der Bilanz bewerteten Positionen aufgeführt werden. In einer Periode resultiert ein positiver Managementerfolg dann, wenn unter Berücksichtigung der Isterlöse und der Istkosten ein besseres Ergebnis als das geplante Zielergebnis entsteht. Der Managementerfolg ist somit das Betriebsergebnis nach Berücksichtigung des Zielgewinns.

aus: IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.)

Management-Erfolg

Der Ausdruck Management-Erfolg entspricht dem, was in der Praxis oftmals auch Betriebsergebnis, internes Ergebnis, operatives Resultat genannt wird. Es handelt sich um das Resultat des internen Rechnungswesens im Vergleich zum Bilanzerfolg, der sich nach entsprechender Bilanzpolitik bzw. nach den steuerrechtlichen Vorschriften ergibt und nach außen berichtet wird.

Die Bezeichnung Management-Erfolg wird deshalb vorgeschlagen, weil diese Erfolgsgröße von allen Funktionen im operativen Management – Verkauf, Produktion, Einkauf, Entwicklung, Verwaltung – erwirtschaftet worden ist. Auf der anderen Seite soll das operative Management, ausgehend vom Management-Erfolg, von unten nach oben in der Management-Erfolgsrechnung direkt den Einstieg finden in Maßnahmen zur Verbesserung oder zur Verhinderung, dass es schlechter wird. Das ist vom Bilanzerfolg aus unmittelbar nicht möglich. Hier wären erst die bilanztechnischen Sachverhalte, wie etwa Bestandsbewertung, Rückstellungsbildung, zeitliche Abgrenzungen zu eliminieren. Das Management braucht aber eine Rechnung, die direkt den materiellen Einstieg in eine Maßnahmenplanung sicherstellt.

Management-Erfolg nach ROI - Ziel

Überdies ergibt sich der Management-Erfolg dann, wenn auch der Return on Investment als Ziel berücksichtigt worden ist. Im Rechnungswesen des Controller-Bereichs ist der Erfolg nicht wie in der Buchhaltung das, was am Ende des Jahres übrigbleibt, wenn man Bilanz zieht. Hier ist der Erfolg eine Zielgröße, die genauso vorgegeben wird wie die Deckung der Strukturkosten. Das war beim kalkulatorischen Zins auch immer schon so.

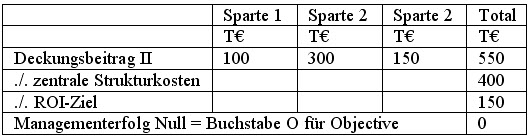

Angenommen, in einer Unternehmung sei ein Kapital investiert in Höhe von 1 Million. Diese Million ist verzeichnet auf der Aktivseite der Bilanz und gliedert sich in Anlagekapital und Umlaufkapital (capital employed, betriebsnotwendiges Kapital oder Vermögen). Problematisch ist dann oftmals die Bewertung der Vermögenspositionen. Nehmen wir einmal als Ausgangspunkt die steuerlichen Werte. Soll auf dieses investierte Kapital ein Return on Investment von 15 % erwirtschaftet werden – sollen also 15 % auf das investierte Kapital zurückkehren –, so bedeutet dies ein Soll an Deckungsbeiträgen für den Kapitalertrag in Höhe von 150 000,– pro Jahr. Weiter sei unterstellt, es handle sich um drei Geschäftssparten, die ihr Budget als Profit Centers bis zum Deckungsbeitrag II aufgebaut haben. Der Block der budgetierten zentralen fixen Kosten soll € 400 000,– betragen. Also muss die Summe der Deckungsbeiträge II € 550 000 sein.

Management-Erfolg = Null

Im Budget wäre so lange herumzukneten, bis entweder dieses Ziel erfüllt wird oder bis sich die Geschäftsleitung bereit erklärt, das Ziel von 15 % für das bevorstehende Jahr zu reduzieren (strategische Gewinnlücke, die in der Mehrjahresplanung durch eine strategische Neukonzeption zu schließen wäre). Kommt das Budget unter Dach und Fach, so äußert sich das graphisch in der Abb. unten in Form des Budget-Zielpunktes. Der danach noch folgende Management-Erfolg stellt sich auf Null; d.h., das Ziel ist erreicht. In Zahlen lautet diese Überlegung wie folgt:

Gelegentlich ergibt sich der Wunsch, man möge doch auf die Sparten auch die zentralen Strukturkosten sowie anteilig das ROI - Ziel umlegen. Wenn man das überhaupt macht, so kann man den Sinn darin nur sehen in Form einer psychologischen Budget-Sicherung. Die Spartenchefs sollen das von ihnen erwirtschaftete Ziel an Deckungsbeitrag II jeweils wie einen Berg, den sie besteigen müssen, vor sich sehen. Es ist nämlich immer zweckmäßig, im Sinne des Telling why vor Augen zu haben, warum ein bestimmtes Ziel an Deckungsbeitrag zu erwirtschaften ist – nicht aus Lust und Laune, sondern weil Kosten zu decken sind und ein Kapitaldienstziel erfüllt werden muss.

Budget-Sicherung und Philosophie der Null

Mit dem Motiv der Budgetsicherung gibt es für die Zuordnung der zentralen Kosten auf die Sparten nur noch den Maßstab der Tragfähigkeit, der sich rechnerisch als Schlüssel budgetierter Deckungsbeitrag II äußert. Das hieße, dass die Sparte II als die tragfähigste ein Soll von 300 000,– vorgegeben erhält, Sparte III ein Soll von 150 000,– und Sparte I ein solches von 100 000,–. Konsequenz wäre, dass die Sparten-Management-Erfolge sich alle auf Null stellen. Null oder der Buchstabe O für Objective hieße, dass das Ziel erreicht wird. Ergibt sich am Ende des Jahres ein positiver Management-Erfolg der Sparten, so würde das Ziel überschritten sein; es ergäbe sich ein value added. Das muss allerdings keine besondere Leistung darstellen, sondern es kann auch bedeuten, dass sich der Spartenchef beim Budget warm angezogen hat. Ein Minus im Management-Erfolg würde bedeuten, dass das Gewinnziel nicht erreicht worden ist.

Controlling-Spielregel: Abweichungen müssen angekündigt sein. Sind sie das, gilt auch eine Abweichung – rechtzeitig announced delay – als Zielerfüllung.

Die Konzeption von Management Erfolg entspricht dem EVA TM Economic Value Added; das ROI-Ziel wirkt wie capital charge.

Management-Erfolg und Economic Value AddedTM

Die Konzeption des Management-Erfolgs ähnelt der des Economic Value AddedTM – EVA. Der EVA – gelegentlich auch Geschäftswertbeitrag (GWB) genannt – ist eine Messgröße, um die Vorteilhaftigkeit einer Investition (hier: eines ganzen Unternehmens) zu bestimmen. Wie der Management-Erfolg stellt der EVA einen Residualgewinn nach Abzug von Kapitalkosten dar. Nur dass die Kapitalkosten beim EVA auf kapitalmarkttheoretische Weise hergeleitet werden: Man bestimmt meistens einen WACC – weighted average cost of capital. Dieser stellt einen Mischzinssatz dar, der die jeweiligen Anteile von Eigen- und Fremdkapital berücksichtigt.

Typischerweise enthalten dabei die Eigenkapitalkosten einen Risikozuschlag, der aus der Volatilität (= Schwankungsintensität) von Börsenkursen abgeleitet wird.

Es gilt (im Grundkonzept nach Stern Stewart & Co):

EVA = NOPAT – WACC x NOA

(Economic Value Added = Net Operating Profit After Taxes before Interest – Weighted Average Cost of Capital * Net Operating Assets)

Quellen

Controller Handbuch, 6. Auflage neu geschrieben, Verlag für ControllingWissen AG, Offenburg, 2008

Links

Ersteinstellende Autoren

Albrecht Deyhle, Controller Akademie

Gerhard Radinger, Controller Akademie