Ökonomischer Gewinn: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [unmarkierte Version] | [unmarkierte Version] |

| Zeile 13: | Zeile 13: | ||

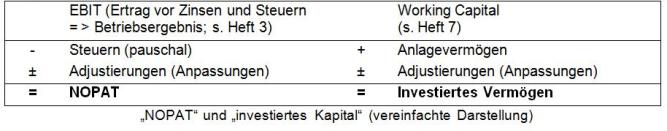

In der Theorie werden für die Berechnung des Ökonomischen Gewinns modifizierte („adjustierte“) Größen verwendet, um Unzulänglichkeiten der betrieblichen Rech-nungslegung auszugleichen. Man spricht vom angepassten Perio¬denergebnis vor Zinsen und nach Steuern („Net Operating Profit after Taxes“ = NOPAT) und den Kapitalkosten auf das bereinigte, zu Periodenbeginn vorhandene (d.h. für die Erwirtschaftung des NOPAT eingesetzte) investierte Vermögen des Unternehmens: | In der Theorie werden für die Berechnung des Ökonomischen Gewinns modifizierte („adjustierte“) Größen verwendet, um Unzulänglichkeiten der betrieblichen Rech-nungslegung auszugleichen. Man spricht vom angepassten Perio¬denergebnis vor Zinsen und nach Steuern („Net Operating Profit after Taxes“ = NOPAT) und den Kapitalkosten auf das bereinigte, zu Periodenbeginn vorhandene (d.h. für die Erwirtschaftung des NOPAT eingesetzte) investierte Vermögen des Unternehmens: | ||

| + | |||

| + | [[Datei:Ökonomischer Gewinn Abb 3.jpg]] | ||

Version vom 14. Mai 2011, 06:55 Uhr

Zusammenfassung

Mitte der 80er Jahre des vorigen Jahrhunderts wurde im angelsächsischen Raum Theorie und Praxis der „wertorientierten Unternehmensführung“ entwickelt. In die-sem Kontext entstand auch das Konzept des „ökonomischen Gewinns“ – es wurde 1990/91 von der Unternehmensberatung Stern Stewart & Co unter dem markenrechtlich geschützten Namen „Economic Value Added (EVA™)“ in die Praxis eingeführt und breitete sich relativ schnell auch in Europa aus. Die Siemens AG z.B. entwickelte auf dieser Basis ihr eigenes Konzept des „Geschäftswertbeitrags (GWB®)“. Heute gilt die Idee des ökonomischen Gewinns vor allem bei kapital¬markt¬¬orien¬tier¬ten Unternehmen als fest etabliert.

Worum geht es?

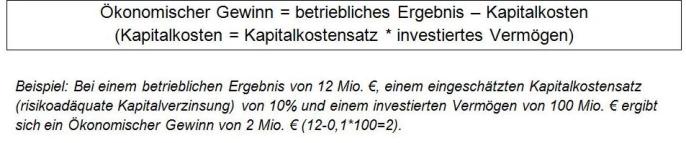

Der ökonomische Gewinn (EVA™ / GWB®) berücksichtigt die Entwertung („Abnutzung“) des eingesetzten Kapitals (bzw. des entsprechend auf der Aktivseite gebundenen Vermögens) – dafür wird der Begriff der „Kapitalkosten“ be-nutzt, weil die Kapitaleigner in diesem Maße Risiken eingehen und ihnen dement-sprechend Zinsen zu zahlen sind. Man spricht daher auch von „risikoadäquater“ Kapitalverzinsung (vgl. Beitrag „Free Cash Flow“, Heft 9). Der ökonomische Gewinn gibt an, ob die erwirtschafteten Überschüsse ausreichen, die Entwertung auszuglei-chen. Erst ab diesem Punkt, kann man tatsächlich (im ökonomischen Sinne) von Gewinn sprechen. Das ist ein kluger Ansatz, weil er nicht nur das laufende Geschäft sondern auch die Entwicklung des investierten Vermögens berücksichtigt:

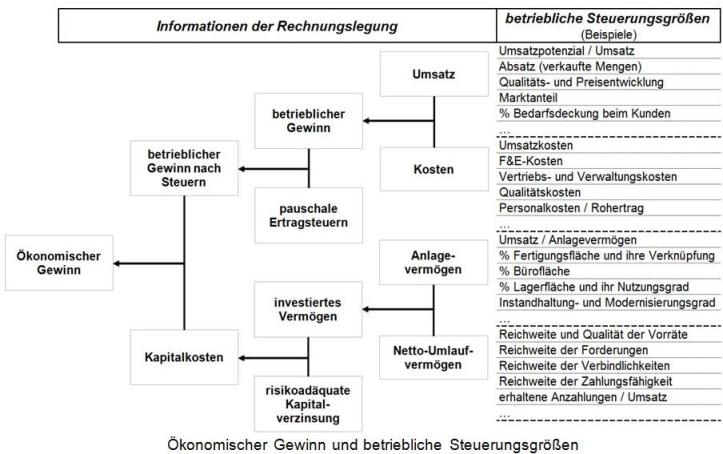

Der ökonomische Gewinn bietet einen geeigneten Rahmen für ein integriertes Con-trolling-System aller Führungsprozesse eines Unternehmens. Auf seiner Basis lassen sich betriebliche Steuerungsgrößen („Werttreiber“) mit den finanziellen Kategorien der Rechnungslegung verknüpfen. Die stimmige – d.h. für die Beteiligten nachvollziehbare, handhabbare und bedeutsame – Auswahl der einbezogenen Bewertungs-Methoden, Instrumente und Kennzahlen, ihre transparente Einbindung in die Zielfindung und Planung sowie ihre Verankerung im Berichtswesen des Unternehmens spielen dafür eine wichtige Rolle. Insbesondere Kennzahlen mit großer Bedeutung für das Volumen des Ökonomischen Gewinns und einer signifikanten Beeinflussbarkeit durch die Mitarbeiter sollten hierbei im Vordergrund stehen. Eine spezifische Aufschlüsselung auf die einzelnen Bereiche und Abteilungen sowie das enge Zusammenwirken aller Professionen im Unternehmen ist wünschenswert. Schließlich kann durch eine geeignete Darstellung das breite Verständnis für die betriebswirtschaftlichen Zusammenhänge verbessert werden:

In der Theorie werden für die Berechnung des Ökonomischen Gewinns modifizierte („adjustierte“) Größen verwendet, um Unzulänglichkeiten der betrieblichen Rech-nungslegung auszugleichen. Man spricht vom angepassten Perio¬denergebnis vor Zinsen und nach Steuern („Net Operating Profit after Taxes“ = NOPAT) und den Kapitalkosten auf das bereinigte, zu Periodenbeginn vorhandene (d.h. für die Erwirtschaftung des NOPAT eingesetzte) investierte Vermögen des Unternehmens: