Portfolio: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [geprüfte Version] | [geprüfte Version] |

Thomka (Diskussion | Beiträge) K (→Links) |

|||

| (2 dazwischenliegende Versionen von 2 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

| + | ''Prüfsiegel gültig bis 2025'' | ||

| + | |||

Der Begriff stammt aus der Welt der Banken und bezeichnet eine Sammlung von Wertanlagen eines Typs (ursprünglich heißt Portfeuille Brieftasche). Im übertragenen Sinne kann es auch eine Kollektion von hilfreichen Methoden, Verfahren oder Handlungsoptionen bedeuten. | Der Begriff stammt aus der Welt der Banken und bezeichnet eine Sammlung von Wertanlagen eines Typs (ursprünglich heißt Portfeuille Brieftasche). Im übertragenen Sinne kann es auch eine Kollektion von hilfreichen Methoden, Verfahren oder Handlungsoptionen bedeuten. | ||

| Zeile 105: | Zeile 107: | ||

[[Portfolioanalyse]] | [[Portfolioanalyse]] | ||

| − | [[Kategorie: | + | [[Kategorie: Finance]] |

Aktuelle Version vom 16. August 2019, 16:00 Uhr

Prüfsiegel gültig bis 2025

Der Begriff stammt aus der Welt der Banken und bezeichnet eine Sammlung von Wertanlagen eines Typs (ursprünglich heißt Portfeuille Brieftasche). Im übertragenen Sinne kann es auch eine Kollektion von hilfreichen Methoden, Verfahren oder Handlungsoptionen bedeuten.

Inhaltsverzeichnis

„Produkte-Brieftasche“ und Lebenszyklus

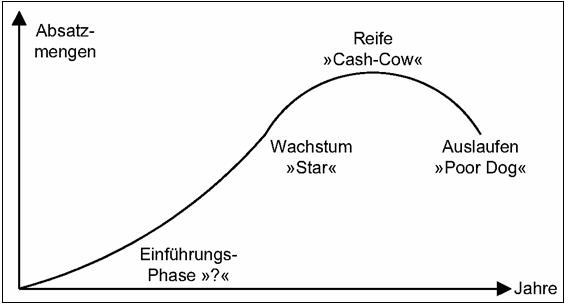

Dieser Gedanke ließe sich im Management übertragen auf die Frage, welche Produkte oder Dienstleistungen ein Unternehmen seinen Kunden anbietet bzw. in Zukunft anbieten will. Insofern gehört die Portfolio-Idee in den Werkzeugkasten der strategischen Planung. Nach Peter Drucker lässt sich Strategie umschreiben mit dem Suchsatz „die richtigen Dinge tun“. Was sind die Dinge, die richtig sind? Der Markt (Kunde) muss sie wollen (möglichst zunehmend und dauerhaft) und wir müssen sie beherrschen (besser als der Wettbewerb). Also ist das Portfolio zunächst eine Analyse der Produkte daraufhin, ob es sich um Wachstumsprodukte handelt. Dahinter steckt die Idee der Lebenszykluskurve (Abb. 1). Man beobachtet das Produkt zwischen der Einführung (manchmal schon bei der Entwicklung) und der Herausnahme aus dem Markt.

Meistens unterscheidet man dabei vier Phasen. In der Einführungsphase wird das Produkt durch Werbung bekannt gemacht. Somit steigen die Umsätze langsam an, es werden jedoch noch keine nennenswerten Gewinne gemacht. Hier entscheidet es sich, ob die Kundschaft das Produkt überhaupt annimmt oder der Zyklus schon wieder beendet ist. Erreicht man den Break-Even-Punkt, erfolgt der Übergang in die Wachstumsphase. Die Umsätze steigen mit dem Bekanntheitsgrad des Produkts an, es wird aber auch weiter in Werbung und Kapazitäten investiert. Die Kapitalbindung bleibt hoch. Wenn die Umsatzkurve von einer progressiven in eine degressive Steigung übergeht, beginnt die Reife- oder Sättigungsphase.

Diese Phase ist die profitabelste, da der Umsatz sein höchstes Niveau erreicht, gleichzeitig aber die Investitionen in das Produkt langsam abnehmen. Viele Unternehmen versuchen, diese Phase durch Produktvariationen und geschicktes Marketing auszudehnen. In der Rückgangsphase lässt das Interesse der Kunden an dem Produkt nach, es wird möglicherweise von billigeren Konkurrenten verdrängt, Umsätze und Gewinne gehen zurück. Gelingt jetzt kein Relaunch und bestehen keine Verbundbeziehungen zu anderen Produkten, sollte mit einem systematischen Rückzug begonnen werden.

Abbildung 1: Lebenszykluskurve – empirisches Modell – zeitlich zu relativieren – die Reifephase kann auch 100 Jahre dauern (Aspirin, Nivea, Milka)

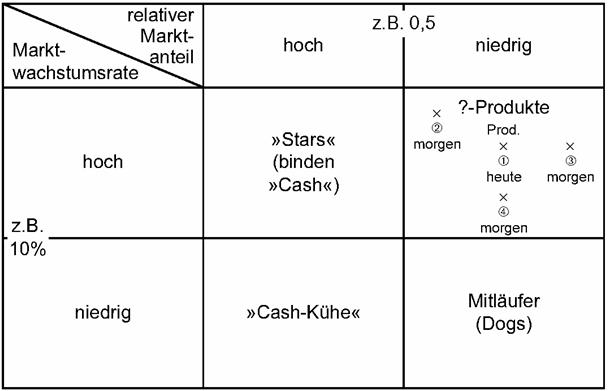

Das Boston-Portfolio

Neben dem Marktwachstum muss auch beurteilt werden, wie gut man selbst das Produkt beherrscht, wie es also zu den eigenen Kernkompetenzen passt. Das Boston-Portfolio verwendet dafür den Indikator des relativen Marktanteils. Die Darstellung 2 wurde benannt nach der Boston Consulting Group (BCG) – der Erfinder hieß Bruce D. Henderson (1972). Für Henderson waren die Kriterien Marktwachstum und relativer Marktanteil ausschlaggebend, weil sich darin der Cash-Verbrauch und die Cash-Erzeugung eines Produktes/Geschäftsfeldes widerspiegeln. Bemerkenswert ist, dass BCG auch damals schon von Cash sprach und nicht von Jahresüberschuss oder EBIT. Dahinter steckt die Erkenntnis, dass Größen der Gewinn- und Verlustrechnung nicht zur Produktbeurteilung herangezogen werden dürfen, weil sie durch Bilanzpolitik beeinflussbar sind und nicht die Sicht auf die Geldströme freigeben.

Produkte, die wachsen, zwingen also zu Investitionen und verbrauchen damit Cash. Aber warum ist der relative Marktanteil ein Indikator für Cash-Erzeugung? Dahinter steht die Idee der Erfahrungskurve. Es ist ein empirisch bestätigtes Konzept, das besagt, dass mit jeder Verdoppelung der kumulierten Produktionsmenge die realen Stückkosten um ca. 10-30% sinken müssten. „Müssten“ deshalb, weil das natürlicher Automatismus ist, der sich von alleine einstellt, sondern ein gewisses Maß an Kostenmanagement erfordert. Es ist also vorteilhaft, schnell Marktanteile zu gewinnen, um durch eine hohe Produktionsmenge Kosten zu senken und dadurch Wettbewerbsvorteile zu erlangen. Im Boston-Fenster spiegelt der relative Marktanteil die Erfahrung und damit den Grad an möglicher Kostensenkung wider.

Übrigens heißt relativer Marktanteil, dass man sich mit dem stärksten Wettbewerber vergleicht. Hat man z.B. selber einen (absoluten) Marktanteil von 20%, der Marktführer aber 30%, so beträgt der eigene relative Marktanteil 20/30 = 0,67. Der Marktführer hätte – falls wir der zweitgrößte Player sind – 30/20 = 1,5. Also kann nur der Marktführer einen relativen Marktanteil größer als 1 haben.

Abb. 2: Portfolio-Bild (Bostonfenster)

Typisch für das Boston-Fenster ist die Einordnung der Produkte in vier Felder. Die Fragezeichen sind die Newcomer, also Produkte mit guten Wachstumsaussichten, aber noch geringem Marktanteil. Sie befinden sich noch am Anfang des Lebenszyklus und benötigen Cash. Hier muss man entscheiden, ob man investieren oder das Produkt aufgeben will. Gelingt es, den Marktanteil zu erhöhen, etwa durch die Strategien der Kostenführerschaft oder der Differenzierung, entstehen Stars, also Geschäfte, in die weiter investiert werden muss, damit sie in einem dynamischen Markt ihre Stellung behaupten können. Später werden sie zu Cash Cows (sobald das Marktwachstum nachlässt; Sättigungsphase) oder aber sie verlieren Marktanteile und werden erneut zu Fragezeichen. Dogs befinden sich am Ende ihres Lebenszyklus. Die dazugehörige Normstrategie wäre Innovation oder Eliminierung. Es kommt auch auf die Frage an, ob das Portfolio ausgeglichen ist oder ob sich alles in einer Ecke drängelt. Ein Unternehmen kann auch Pleite gehen, wenn es nur Stars hat – weil die Finanzierbarkeit nicht mehr gewährleistet sein mag. Also ist das Boston-Fenster kein rein strategisches Tool. Es soll auch das Umsteigen in die operative Finanzplanung sicherstellen.

Prognose und Planung Oftmals drehen sich die Produkte im Portfolio gegen den Uhrzeiger. Das ist jedoch keine Zwangsläufigkeit, sondern Folge zu beschließender Strategien. Das Portfolio soll nicht nur den Ist-Zustand darstellen, sondern auch Empfehlungen geben, wie die Positionierung in Zukunft aussehen soll. In ein solches Plan-Portfolio könnten auch Produkte eingefügt sein, die derzeit noch nicht existieren, aber im Jahr 2015 Cash Cows sein sollen. Also ist mit der Portfolio-Idee auch das Suchen nach Neuem verbunden; z.B. mit einer Quo-Vadis-Matrix zu erarbeiten.

In der Quo-Vadis-Matrix lässt sich das Ist-Portfolio in das linke obere Feld (jetzige Produkte / jetzige Märkte) einfügen, denn bestehende Produkte bei bestehenden Kunden und Märkten werden genau im Portfolio abgebildet. Baut man ein Plan-Portfolio, muss man überlegen, aus welchen Feldern der Quo-Vadis-Matrix neues Geschäft dazukommen soll. Aus dem rechten Feld im Sinne einer Produktentwicklung? Aus dem linken unteren Feld der Marktentwicklung – z.B. durch die Suche nach neuen Anwendungen für bestehende Produkte? Oder rechts unten aus innovativer Diversifikation heraus (obwohl in vielen Unternehmen verpönt, da Konzentration auf die Kernkompetenzen)? Die Strategien sind mit Zielen zu verknüpfen und operativ in konkrete Maßnahmen zu übersetzen. Zu dieser Kombination soll das strategische Formular in Abbildung 3 veranlassen.

Abb. 3: Strategisches Formular mit Portfolio-Empfehlungen

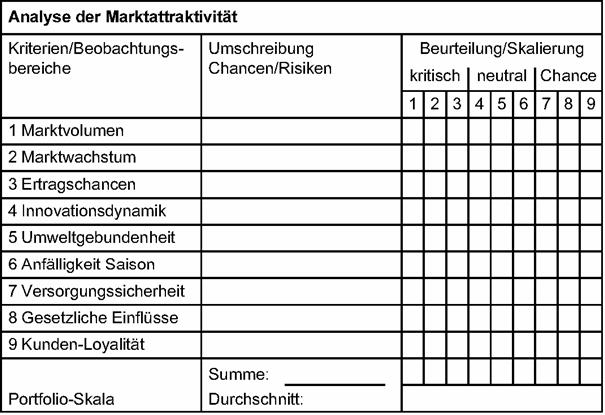

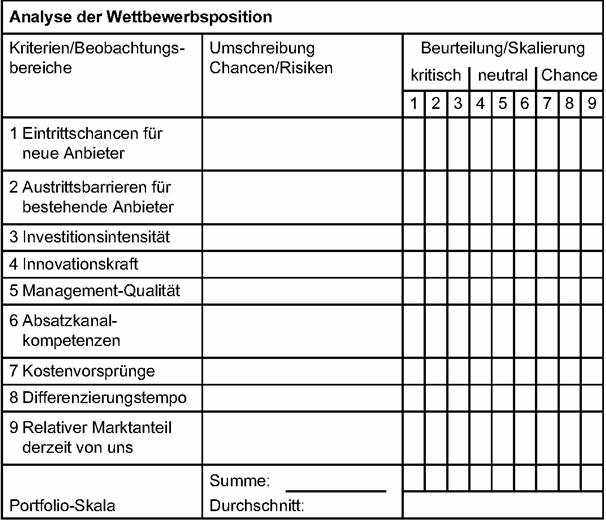

Das McKinsey-Portfolio

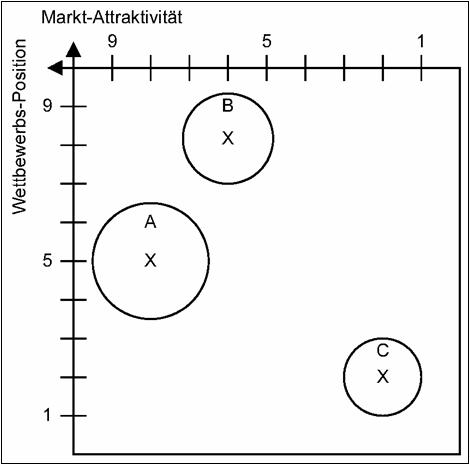

Eine Weiterentwicklung des Boston-Fensters stellt das McKinsey-Portfolio dar. Die Achsen sind hier umfassender gewählt: Senkrecht findet sich die Marktattraktivität und waagrecht die Wettbewerbsposition des Unternehmens. Beide Merkmale sind in drei Ausprägungen unterschieden, so dass neun statt vier Quadranten mit entsprechend formulierten Normstrategien entstehen. Der besondere Vorteil dieses Modells liegt in der Variabilität seiner Anwendung. Die Abbildung 4 zeigt beispielhafte Kriterienkataloge zur Ermittlung von Marktattraktivität und Wettbewerbsposition. In der Beurteilung der (hier) jeweils neun Kriterien ist eine Skalierung auf der Bandbreite von 1 bis 9 vorgeschlagen. Die ersten drei Ziffern stellen eine kritische/schwache Situation dar; 4 bis 6 ist neutral/durchschnittlich/mittel; 7 bis 9 stehen für hohe Attraktivität bzw. starke Wettbewerbsstellung.

Abb. 4: McKinsey-Portfolio Kriterienkatalog

Aus den Ergebnissen der Skalierung folgt die Abbildung 5. Der besseren Übersicht halber wurde auf die Darstellung der einzelnen Quadranten verzichtet. Außerdem sind Modell-Beispielfälle eingefügt. Der Durchmesser eines Kreises soll das Volumen ausdrücken – sei es in den Absatzmengen, Umsatz oder Deckungsbeiträgen. Es könnte aber auch der Netto Cash Flow sein, der sich ergibt, wenn man vom Cash Flow der Produkte die Investitionssummen abzieht. Für die in Position A eingefügte Produktlinie läge eine Investieren-Strategie nahe. Die Attraktivität ist groß, die Wettbewerbsposition (noch) nicht. Mit welchen Maßnahmen des Düngens lässt sich diese Build-Strategie operativ verwirklichen? Dies gehört auf die Maßnahmenliste. Die Produktlinie B ist ein Kandidat zum Halten. Die Branche ist etwa so mittel attraktiv eingeschätzt gemäß dem Kriterienkatalog, die Wettbewerbsposition liegt bei Ziffer 8. Produktgruppe C bietet sich als Auslaufkandidat an zum Ernten (Harvest-Strategie).

Abb. 5: McKinsey-Portfolio mit Eintragung der Analyse-Resultate aus der vorigen Abbildung

Markteintrittsprofil

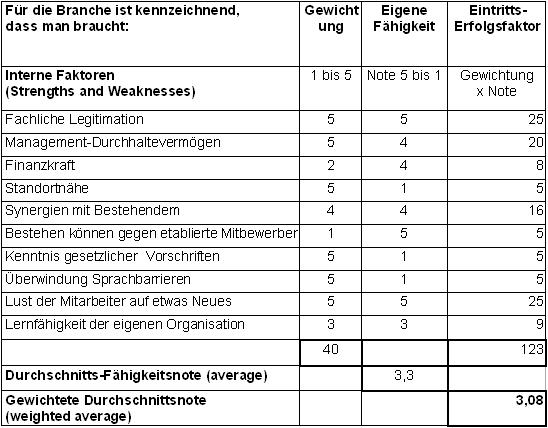

Die Darstellung in Abbildung 6 und 7 bietet ein Tool, um auszuloten, ob man sich trauen darf, ein neues Produkt zu bringen bzw. einen neuen Markt zu betreten. Beide Blätter sind – das ist ein typisches Merkmal strategischer Werkzeuge – nach Art eines Scoring-Verfahrens aufgebaut. Denn auch für qualitative Sachverhalte gilt: If you can´t measure it, you can´t manage it (auch wenn das Messen manchmal etwas länger dauert). Das erste Blatt betrifft die eigenen Fähigkeiten. Darf man es sich zutrauen, in einen neuen Markt einzusteigen? Das eingetragene Beispiel betrifft die Idee, ob die Controller Akademie als ein Training Institut sich damit befassen soll, Seminare in China aufzubauen.

Abb. 6: Markteintrittsprofil

Die Bewertung der eigenen Fähigkeiten (Stärken-Schwächen-Analyse) beläuft sich auf 3,08. Es sind 123 von maximal möglichen 200 Punkten. Bei der Bewertung des Umfelds (Chancen-Risiken-Analyse) ergibt sich ein ähnliches Bild (99 von maximal 160 Punkten).

Abb. 7: Markteintrittsprofil - Teil 2

Das Resultat der Einschätzung signalisiert nicht eindeutig grünes Licht für ein solches Vorhabe. Eingebaut ist die Idee der SWOT-Analyse. Die Strengths und Weaknesses liegen in uns selber, die Opportunities und Threats befinden sich im Umfeld.

Kundenlebenszyklus und Kundenportfolio

Die vorigen Überlegungen zu Produktlebenszyklus und Portfolio lassen sich sinngemäß übertragen auf Kunden. Nicht jeder Kunde ist auch ein guter Kunde. Aber vielleicht wird er mal einer. Also gilt es z.B. bei Banken, den Kunden möglichst früh zu ködern mit kostenlosen Girokonten, ec-Karten oder Spargutscheinen. Typischerweise ist mit jugendlichen Fragezeichen-Kunden noch kein Geld zu verdienen (er spart nicht, braucht keine Versicherung, darf keinen Kredit in Anspruch nehmen). Die Hoffnung ist, dass sich in Zukunft ein Customer Value ergibt, wenn sich der Kunde sozusagen in der Reifephase befindet. Das Vorzeichen des Kontostandes spielt dann oft keine Rolle mehr.

Aus diesen Überlegungen heraus lässt sich – basierend auf einer Kundenergebnisrechnung bzw. ABC-Analyse – ein Kundenportfolio aufbauen. Als Achsen bieten sich an die Kundenattraktivität (z.B. resultierend aus der Kundengröße, seinem Wachstum, seinem aktuellen Deckungsbeitrag) und die eigene relative Wettbewerbsposition beim Kunden (hergeleitet z.B. aus Flexibilität, regionaler Nähe, Produktqualität).

Aus der jeweiligen Portfolio-Position werden dann die strategische Stoßrichtung sowie spezifische Maßnahmen zur Kundenbetreuung abgeleitet:

- Verzahnung von Geschäftsprozessen,

- Gemeinsame Entwicklung bzw. Individualisierung von Produkten,

- differenzierte Gewährung von Rabatten und anderen Erlösschmälerungen,

- Betreuungsintensität (z.B. Besuchsfrequenz),

- Rationalisierung der Auftragsabwicklung.

Quelle

Controller Handbuch, 6. Auflage neu geschrieben, Verlag für ControllingWissen AG, Offenburg, 2008

Ersteinstellende Autoren

Albrecht Deyhle, Controller Akademie

Gerhard Radinger, Controller Akademie