Amortisationsrechnung: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [unmarkierte Version] | [unmarkierte Version] |

| Zeile 7: | Zeile 7: | ||

[[Image:Amortisationsrechnung.jpg|center]] | [[Image:Amortisationsrechnung.jpg|center]] | ||

| − | Mit: c = Cashflow und t = Jahr | + | Mit: c = Cashflow, i = Zinssatz und t = Jahr |

== Datenbeschaffung == | == Datenbeschaffung == | ||

Version vom 15. April 2013, 08:07 Uhr

Inhaltsverzeichnis

Definition

1. Einfache Amortisationsrechnung

2. Dynamische Amortisationsrechnung

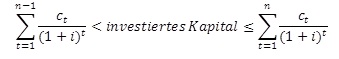

Mit: c = Cashflow, i = Zinssatz und t = Jahr

Datenbeschaffung

Die Daten basieren auf den Ein- und Auszahlungen und sind somit analog der Kapitalwertmethode zu bilden.

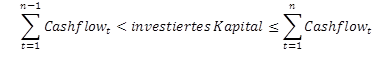

Interpretation

Die Amortisationsrechnung, auch Kapitalrückflussrechnung genannt, dient dazu, denjenigen Zeitpunkt festzulegen, zu dem die geplanten Cashflows das investierte Kapital erstmalig übersteigen. Das Ergebnis der Amortisationsrechnung ist meist ein Zeitintervall bzw. eine Periode, in der sich das Investitionsprojekt amortisiert.

Man unterscheidet zwischen zwei Arten der Amortisationsrechnung.

Die einfache Amortisationsrechnung zielt einzig auf den Zeitpunkt ab, an dem das investierte Kapital aus dem Investitionsprojekt wiedergewonnen ist. Es berücksichtigt allerdings nicht die in der Zwischenzeit anfallenden Zinsen, welche auf das aufgenommene bzw. eingesetzte Kapital entfallen.

Um diese Zinsen mit in die Amortisationsrechnung aufzunehmen bedient man sich der dynamischen Amortisationsrechnung. Diese hat, im Gegensatz zur einfachen Amortisationsrechnung, die zugrundeliegenden Barwerte als Berechnungsgrundlage. Da die Barwerte die anfallenden Zinsen berücksichtigen, ist es somit möglich, den Zeitpunkt zu bestimmen, in dem das gesamte eingesetzte Kapital amortisiert ist.

Anwendung

Die Amortisationsdauer sollte nicht als alleiniges Entscheidungskriterium für die Auswahl eines Investitionsprojektes gewählt werden, da die Amortisationsrechnung keine Garantie für einen positiven Kapitalwert beinhaltet. Deshalb sollte sie vielmehr als zusätzliches Entscheidungswerkzeug gesehen werden. Generell gilt: je kürzer die Amortisationsdauer (payback-period) ist, desto besser. Dies ist jedoch jeweils auf den Typ einer Investition zu beziehen. Der Vergleich über verschiedene Branchen oder Investionsarten (z.B. IT, Produktion, etc.) ist nicht möglich.

Literatur

Thomas Biasi, Alfred Blazek, Klaus Eiselmayer: „Finanz-Controlling – Planung und Steuerung von Bilanzen und Finanzen“, 9. Vollständig neu bearbeitete Auflage, Verlag für ControllingWissen AG, Freiburg. Von Colbe/ Coenenberg/ Kajüter/ Pellens (Hrsg.): Betriebswirtschaft für Führungskräfte, 4. Auflage, Stuttgart, 2011;

Ersteinstellender Autor

Guido Kleinhietpaß, Controller Akademie

Sebastian Dietzel