Kapitalkostensatz WACC: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [unmarkierte Version] | [geprüfte Version] |

| (4 dazwischenliegende Versionen von 3 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

| + | ''Prüfsiegel gültig bis 2022'' | ||

| + | |||

== IGC-DEFINITION (gekürzt) == | == IGC-DEFINITION (gekürzt) == | ||

| + | '''Kapitalkostensatz [[WACC]] / [[:en:Weighted Average Cost of Capital WACC|Weighted Average Cost of Capital WACC]]'''<br> | ||

Die Weighted Average Costs of Capital (gewichteter Kapitalkostensatz) werden berechnet, um eine marktgerechte Verzinsung zu simulieren. Dabei geht man davon aus, daß das Risiko, in eine Kapitalgesellschaft zu investieren, durch Vergleich mit marktüblichen Zinssätzen quantifiziert werden kann. Es werden zwei Risikoarten unterschieden: | Die Weighted Average Costs of Capital (gewichteter Kapitalkostensatz) werden berechnet, um eine marktgerechte Verzinsung zu simulieren. Dabei geht man davon aus, daß das Risiko, in eine Kapitalgesellschaft zu investieren, durch Vergleich mit marktüblichen Zinssätzen quantifiziert werden kann. Es werden zwei Risikoarten unterschieden: | ||

*Das Risiko, in den durchschnittlichen Aktienmarkt zu investieren (objektives Risiko) | *Das Risiko, in den durchschnittlichen Aktienmarkt zu investieren (objektives Risiko) | ||

| Zeile 24: | Zeile 27: | ||

[http://www.igc-controlling.org/DE/_publikationen/publikationen.php IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.), 4. Auflage, Schäffer-Poeschel, Stuttgart, 2010] | [http://www.igc-controlling.org/DE/_publikationen/publikationen.php IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.), 4. Auflage, Schäffer-Poeschel, Stuttgart, 2010] | ||

| + | |||

| + | [[Kategorie: Finanzcontrolling]] | ||

Aktuelle Version vom 20. Mai 2020, 09:21 Uhr

Prüfsiegel gültig bis 2022

IGC-DEFINITION (gekürzt)

Kapitalkostensatz WACC / Weighted Average Cost of Capital WACC

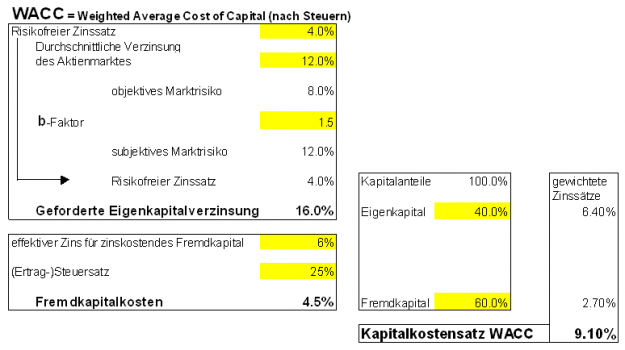

Die Weighted Average Costs of Capital (gewichteter Kapitalkostensatz) werden berechnet, um eine marktgerechte Verzinsung zu simulieren. Dabei geht man davon aus, daß das Risiko, in eine Kapitalgesellschaft zu investieren, durch Vergleich mit marktüblichen Zinssätzen quantifiziert werden kann. Es werden zwei Risikoarten unterschieden:

- Das Risiko, in den durchschnittlichen Aktienmarkt zu investieren (objektives Risiko)

- Das Risiko, in Titel eines bestimmten Unternehmens zu investieren (subjektives Risiko)

Das objektive Risiko ist die Differenz zwischen einem risikofreien Zinssatz (üblicherweise Zinssatz für Staatsanleihen mit garantierter Zinszahlung und Rückzahlung) und der erwarteten Verzinsung des durchschnittlichen Aktienmarktes (Kurswertsteigerungen und Ausschüttungen). Diese Sätze werden von Banken und Börseninstitutionen regelmäßig für bestimmte Märkte, z.B. Swiss Performance Index, berechnet.

Die gleichen Institutionen berechnen auch den Beta-Faktor, der zur Beurteilung des subjektiven Risikos herangezogen wird. Der Beta-Faktor zeigt – etwas vereinfacht – wie stark die Kurse des ausgewählten Titels nach oben oder nach unten ausschlagen, wenn der Gesamtmarkt um einen Prozentpunkt nach oben oder nach unten ausschlägt. Der Beta-Faktor ist somit ein Maß der Volatilität eines Titels.

Beta-Faktoren werden nicht nur für börsenkotierte Unternehmen berechnet, sondern durch die Banken auch zwecks Beurteilung von kleinen und mittleren Unternehmen geschätzt. Diese Betas können von Interessierten abgefragt werden.

Die Multiplikation des objektiven Marktrisikos mit dem subjektiven Risiko des Titels plus der risikofreie Zinssatz ergeben die zu erreichende marktgerechte Verzinsung des Eigenkapitals nach Ertragsteuern.

Jetzt ist noch die Zinsbelastung für das zu verzinsende Fremdkapital zu berechnen. Dazu geht man von den im Unternehmen wirklich bezahlten Fremdzinsen aus und berechnet den durchschnittlichen Zinssatz. Dieser ist jedoch noch nach unten zu korrigieren, weil insgesamt eine Zielgröße nach Steuern gesucht wird. Da Fremdkapitalzinsen als Aufwand vor Steuern abgezogen werden können, führen sie zu einer Steuerersparnis gegenüber der Finanzierung mit Eigenkapital. Deshalb wird der Fremdkapitalzinssatz um den im Land geltenden Ertragsteuersatz nach unten korrigiert.

Zum Schluß müssen die sich ergebenden Werte für Eigenkapital und Fremdkapital noch mit dem in der Zukunft vorgesehenen Finanzierungsverhältnis gewichtet werden.

aus: IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.)